586/1992 Sb., o daních z příjmů. Konkrétně se jedná o paragraf § 8. Příjem a tedy i dividendy se obvykle daní sazbou 15 %. Pokud však váš základ daně převyšoval v letech 2021 – 2023 48násobek průměrné mzdy, pak základ daně, který přesáhl danou hranici, byl zdaněn 23% sazbou.Osvobozeny jsou příjmy z prodeje cenných papírů, jejichž úhrn u vás nepřesáhne ve zdaňovacím období částku 100 000 Kč, nebo pokud je doba mezi nabytím (nákupem) a prodejem cenného papíru delší než 3 roky.Dividenda (podíl ze zisku, který vyplácí některé společnosti) je vždy zdaněna 15% srážkovou daní. Tu vám strhne společnost, u níž máte cenné papíry uložené. Počítat musíte s tím, že se na ně nedají uplatit žádné výdaje. Pokud jde o společnost se sídlem v ČR, dividendu v daňovém přiznání nemusíte uvádět.

Jak se vyhnout zdanění dividend : U dividend se můžete rovněž povinnosti podávat daňové přiznání vyhnout. Výše inkasovaných dividend však nesmí přesáhnout částku 6 000 korun za daný rok.

Kdy danit příjmy z investic

Pro úplnost fyzické osoby podávají daňové přiznání typicky do konce března za rok předcházející (například do konce března 2023 za rok 2022). Pro online podání je termín o měsíc prodloužen, a pokud byste měli daňového poradce máte čas do konce června.

Kdy se musí danit akcie : Jestliže Váš příjem z prodeje akcií, ETF či jiných cenných papírů přesáhl částku 100 000 Kč za rok a zároveň jste je prodali do tří let od nákupu, je třeba tyto transakce zdanit.

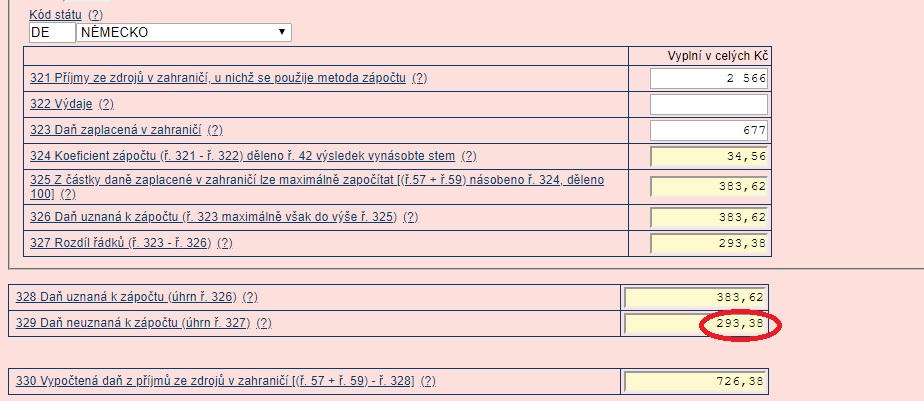

Dividendy vyplácené akciovými společnostmi, které jsou zahraničními daňovými rezidenty, podléhají dani v ČR ve výši 15 %. Je tedy povinnost akcionáře tento příjem přiznat v daňovém přiznání. Příjem z dividend patří do kapitálového majetku a v daňovém přiznání se uvádí na řádek 38.

V případě tuzemských dividend, tedy dividend vyplacených společnostmi obchodovaných na pražské burze (ČEZ, Moneta a další), jsou dividendy zpravidla připsány v čisté výši, tj. již zdaněny srážkovou daní 15 %. Proto se kapitálový výnos z českých akcií neuvádí do daňového přiznání.

Kolik je daň z dividendy

Pokud je totiž akciová společnost, která dividendy vyplácí, daňovým rezidentem v České republice, podléhají dividendy 15% srážkové dani. Částka, kterou tedy akcionář dostává na účet, je již zdaněna.Srážková daň z dividend

Podobně jako u DPP a DPČ funguje srážková daň také u výplaty podílu na zisku – společnost musí dividendu zdanit a vyplatit ji podílníkovi již sraženou. V případě českých firem opět platí sazba 15 %, v případě zahraničních firem může být vyšší či nižší dle tamní legislativy.Dividendy vyplácené akciovými společnostmi, které jsou daňovými rezidenty ČR, podléhají srážkové dani ve výši 15 % pro rezidenty ČR a rezidenty zemí, se kterými je uzavřena smlouva o zamezení dvojího zdanění a akcionář rezidentství prokáže. Jinak se uplatní sazba 35 %.

Osvobození od daně z příjmů při prodeji cenných papírů

1/ „Časový test“ 3 roky – pokud doba mezi nákupem a prodejem cenného papíru přesáhne 3 roky, pak je možnost osvobodit od daně veškeré příjmy z prodeje. Pokud se tedy prodej ETF spáruje s nákupem starším než 3 roky, tak se realizovaný zisk vůbec nezdaňuje.

Jak danit příjmy z dividend : Dividendy vyplácené akciovými společnostmi, které jsou daňovými rezidenty ČR, podléhají srážkové dani ve výši 15 % pro rezidenty ČR a rezidenty zemí, se kterými je uzavřena smlouva o zamezení dvojího zdanění a akcionář rezidentství prokáže. Jinak se uplatní sazba 35 %. Akcionář dostane vyplacené dividendy již zdaněné.

Kdy nemusím uvadet dividendy do daňového přiznání : Typicky jde o dividendy a úroky. Započítat sem můžeme i příjmy z P2P půjček a podobně. Ovšem pozor, jde o součet. Pokud například na Portu vygenerujete příjmy z dividend 2 000 Kč a na Zonky si přijdete na 3 000 Kč, daňové přiznání podávat nemusíte.

Kdy není povinnost podávat daňové přiznání

Jaké jsou tedy hranice příjmů, kdy nemusím podávat přiznání Pokud mám své roční příjmy do 50 tis., nemusím podávat přiznání. Do příjmů se nepočítají osvobozené příjmy a příjmy zdaněné srážkovou daní (obvykle např. DPP do 10 tis.)

Vaše příjmy z podnikání, z kapitálového majetku, pronájmu a ostatní příjmy podléhající dani z příjmů fyzických osob za rok 2023 nepřevyšují 20 000 Kč. Pokud jste tedy například zaměstnaní a přivyděláte si 19 000 Kč, nemusíte podávat daňové přiznání.pokutu za nepodání daňového přiznání – minimálně 500 Kč, pokud daňové přiznání nepodáte vůbec, pokutu za opožděné zaplacení daně – z repo sazby ČNB zvýšené o 14 % je vypočítáván úrok z prodlení za každý den, pokutu za nižší přiznání daně – v tomto ohledu na vás čeká platba ve výši 20 % z doměřené daně finančním úřadem.

Jaké příjmy jsou osvobozeny od daně : Obecně jsou od daně každoročně osvobozeny příjmy podle § 10 odst. 3) zákona 568/1992 Sb. a příjmy podle paragrafu 4 zákona. Jedná se například výdělky z příležitostné činnosti, výhry z loterií a sázek, příjmy z pojištění majetku, z nabytí vlastnického práva k pozemku (ze zřízení věcného břemene) a podobně.