Opravný daňový doklad (dle § 45 zákona o DPH) vystavuje plátce daně v souvislosti s opravou základu daně a výše daně podle § 42 zákona o DPH nebo v souvislosti s opravou výše daně v jiných případech podle § 43 téhož zákona.Daňový doklad může mít listinnou (např. vytisknutá účtenka) i elektronickou podobu. Za správnost údajů na daňovém dokladu je vždy zodpovědná osoba, která doklad vystavila. Razítko ani podpis daňový doklad obsahovat nemusí.Pokud jste plátce DPH a vystavujete zálohové faktury, musíte do 15 dnů od zaplacení zálohy platbu vyúčtovat a vystavit běžnou fakturu (daňový doklad). Pokud ale během této lhůty například nestihnete zakázku zpracovat, je potřeba do 15 dnů klientovi vystavit daňový doklad k platbě.

Kdy nevzniká povinnost vystavit daňový doklad : Pokud plátce poskytuje plnění osobě nepovinné k dani, např. soukromé osobě, povinnost vystavit daňový doklad nemá, nicméně jej vystavit může. Plátce má maloobchodní prodejnu s elektro zbožím.

Kdo může vystavit daňový doklad

Co je (a co není) daňový doklad Daňovým dokladem je faktura nebo účtenka, kterou vystavuje plátce DPH.

Kdo vydává dobropis : Dobropis, resp.: “opravný daňový doklad” vystavuje plátce DPH a vlastně i neplátce DPH: při vrácení výrobku odběratelem – částečným nebo úplným (např.: z důvodu reklamace) při zrušení dodání výrobku nebo služby (“Toto jsem si neobjednal”)

Směrnice Rady 2006/112/ES v článku 9 definuje osobu povinnou k dani jako osobu, která na jakémkoli místě vykonává samostatně ekonomickou činnost, a to bez ohledu na účel nebo výsledky této činnosti.

Účetní doklady jsou všechny doklady, které v podnikání vystavujete, například faktury nebo výdejky. Pokud jste ale plátci DPH, vaše účetní doklady se podle legislativy nazývají daňovými doklady. V názvu dokladu proto musíte explicitně uvést, že se jedná o daňový doklad.

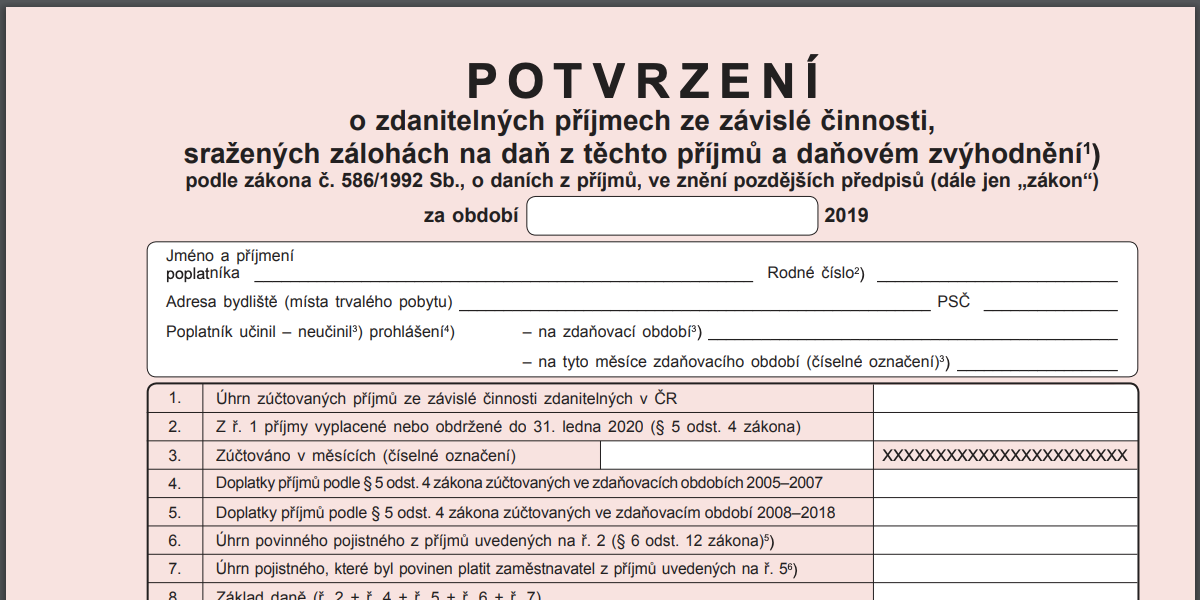

Kdo má povinnost podat daňové přiznání

Daňové přiznání za rok 2023 musí podat poplatník, jehož celkové zdanitelné příjmy za rok 2023 přesáhly částku 50 000 Kč. Do limitu se nepočítají osvobozené příjmy nebo příjmy zdaněné srážkovou daní. Limit se počítá z příjmů, nikoliv ze základu daně. Nesnižuje se tedy o výdaje.Co musí faktura obsahovat

- identifikaci dodavatele – jméno a příjmení či název firmy, adresu a IČO (v případě nepodnikatele se IČO neuvádí)

- identifikaci odběratele – jméno a příjmení či název firmy, adresu a IČO.

- číselné označení dokladu.

- popis zboží či služeb, za které je faktura vystavována.

- fakturovanou částku.

Zhotovit fakturu může ale i ten, kdo nevlastní živnostenský list (živnostník), tedy nepodnikající (chcete-li soukromá) osoba (běžný občan), pokud poskytuje služby nebo dodává zboží.

Dobropis se vystavuje v případě, že jste poskytli na zboží či službu slevu až po vystavení faktury. Např. když kvalita dodávky neodpovídá sjednaným podmínkám, pokud dojde k vrácení části či celé dodávky zpět, došlo k chybné fakturaci sjednané částky, dodání menšího množství zboží než bylo sjednáno apod.

Jak dostat peníze z dobropisu : nejprve klientovi vystavíme opravný daňový doklad (dobropis), klientovi jej zašleme a vyžádáme si odsouhlasení vystaveného dobropisu, požádáme o informace, kam chce vracenou částku zaslat (obvykle to je tentýž způsob, jakým původně platit), zašlete peníze zpět klientovi.

Kdo vyplňuje daňové přiznání : Kdo podává daňové přiznání Podle zákona musí daňové přiznání k dani z příjmů podat každá fyzická osoba s ročním příjmem nad 50 000 Kč. Do této částky se nepočítají příjmy osvobozené od daně (typicky dary nebo dědictví) a příjmy zdaněné srážkovou daní (např. z dohod o provedení práce).

Kdo udela daňové přiznání

Podle § 38g ZDP: Daňové přiznání je povinen podat každý, jehož roční příjmy, které jsou předmětem daně z příjmů fyzických osob, přesáhly 50 000 Kč, pokud se nejedná o příjmy od daně osvobozené nebo o příjmy, z nichž je daň vybírána srážkou podle zvláštní sazby daně (§ 36 ZDP).

Běžný daňový doklad

Typicky jde o fakturu. Povinné náležitosti jsou stejné jako u účtenky, a navíc obsahuje také: informace o kupujícím (firma / jméno a příjmení, sídlo, DIČ) informace související s DPH (cena za jednotku bez DPH, základ, sazba a výše daně a datum uskutečnitelného plnění)Pokud podáte přiznání pozdě, ale vypočtená daň je nižší než 200 Kč, žádná sankce vám nehrozí. Pokud však přiznání nepodáte vůbec, hrozí vám pokuta od 500 Kč až do 300 000 Kč. Navíc za každý den zpoždění se vám může počítat penále 0,05 – 5 % z dlužné částky daně nebo úroky z prodlení.

Kdo všechno musí podat daňové přiznání : Podle § 38g ZDP: Daňové přiznání je povinen podat každý, jehož roční příjmy, které jsou předmětem daně z příjmů fyzických osob, přesáhly 50 000 Kč, pokud se nejedná o příjmy od daně osvobozené nebo o příjmy, z nichž je daň vybírána srážkou podle zvláštní sazby daně (§ 36 ZDP).