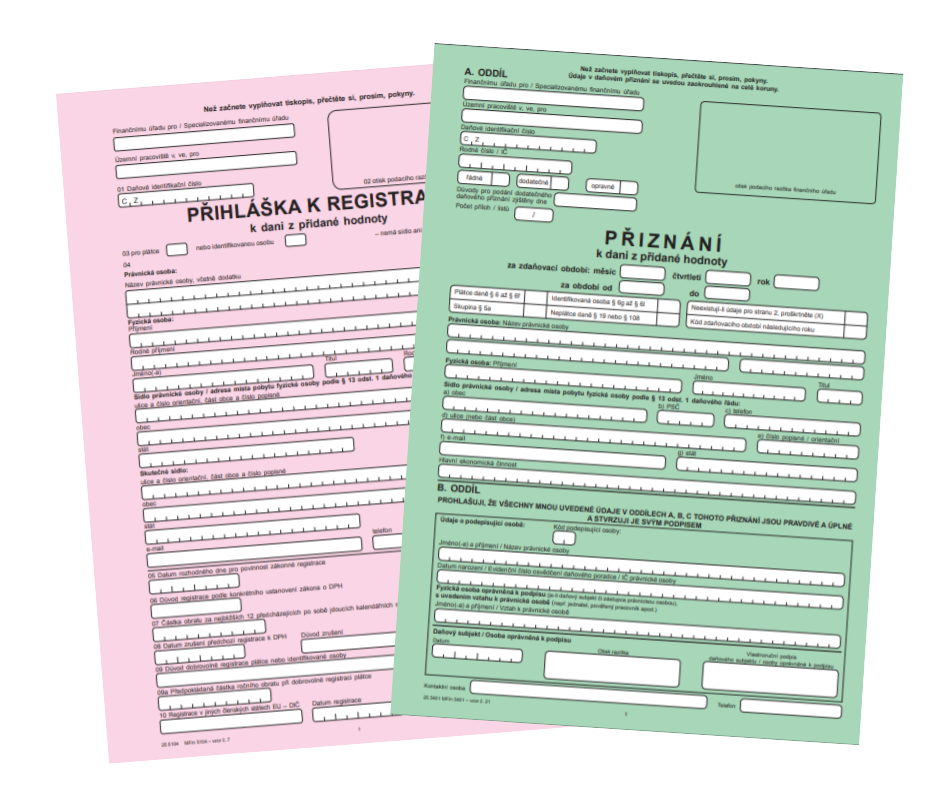

Daňové přiznání pro daň z přidané hodnoty se odevzdává na příslušný finanční úřad do 25. dne měsíce následujícího po skončení zdaňovacího období. Má-li poplatník pro účely DPH měsíční zdaňovací období, je povinen každý měsíc nejpozději do 25. dne podat daňové přiznání.Platba je uhrazena finančnímu úřadu v den, kdy je podáno daňového přiznání nebo nejpozději v den, kdy mělo být daňové přiznání podáno. Platba je považována za provedenou v den, kdy je připsána na bankovní účet finančního úřadu. Každé daňové přiznání musí být uhrazeno samostatně.Plátcem daňe je fyzická nebo právnická osoba, která uskutečňuje činnost za účelem získání příjmů.

Kdo vybírá DPH : Plátcem DPH je podnikající subjekt (živnostník či firma), který se dobrovolně nebo nuceně registroval jako plátce DPH. Plátce DPH přidává daň ke svým fakturám, vybírá ji tedy od odběratelů a pravidelně (typicky měsíčně) podává přiznání k DPH.

Kdo je plátce DPH a kdo ne

Plátcem DPH se stáváte povinně, pokud máte obrat vyšší než 2 miliony korun za uplynulých 12 po sobě jdoucích kalendářních měsíců. V některých případech je však výhodné se k plátcovství přihlásit dobrovolně.

Jak funguje DPH příklad : Příklad (při sazbě DPH 15 procent):

Obchodník koupí od svého dodavatele zboží za 2300 korun – z toho 2000 Kč tvoří cena zboží a 300 korun DPH, kterou dodavatel odvede státu. Obchodník zboží rozveze dalším odběratelům a prodá jej za 3220 korun. Z toho částka 2800 Kč představuje stanovenou cenu zboží a 420 korun DPH.

Plátce DPH má nárok na odpočet daně při nákupu (např. zásob, DHM, služeb) na vstupu, proto ji účtuje jako pohledávku za finančním úřadem (tj. na účtu DPH na straně MD) se souvztažným zápisem ve prospěch příslušných účtů závazků ve 3.

Účet 381 – Náklady příštích období

2024. Na tomto účtu jsou zachycovány výdaje běžného účetního období, které se v budoucnu stanou náklady. Účet je součástí účtové skupiny 38-Přechodné účty aktiv a pasiv.

Kdo je a kdo není plátcem DPH

Zjednodušeně: pokud se plátcem DPH povinně stát nemusíte — tedy pokud váš obrat za 12 po sobě jdoucích měsíců není vyšší než 2 miliony Kč — pak se typicky plátcem DPH stát nechcete.Hlavní výhodou této daně je, že se snadno vymáhá a subjekty se jejímu placení mohou hůře vyhnout. Je to typ nepřímé daně, protože není možné dopředu jednoznačně určit daňového poplatníka, tedy osobu, která bude v konečné fázi daň platit.Jak spočítat DPH

Daň spočítáte jednoduše podle vzorce cena – (cena / x), kde x je násobek sazby daně. Pro 21% daň to bude 1,21, pro 15% daň 1,15 a pro 10% daň 1,10. 21% DPH z příkladné částky 135.000 Kč tedy spočítáte následujícím vzorcem: 135000 – (135000 / 1,21) = 135000 – 111570,2479 = 23429,7521.

Přijaté faktury pak účtujete vždy na účet 321 – Dodavatelé závazky z obchodních vztahů. Plátci DPH na tento účet účtují i daň. Evidenci a uchování přijatých faktur vám nařizuje zákon o účetnictví. Pokud to neuděláte, budete mít problém při případné kontrole z finančního úřadu.

Co se účtuje na 395 : Účet 395 – Vnitřní zúčtování

Poslední revize textu byla provedena k 01. 01. 2024. Tento účet slouží k zúčtování vnitřních vztahů v rámci dané účetní jednotky.

Co se účtuje na 388 : Účet 388-Dohadné účty aktivní slouží k zachycení takových transakcí, kdy účetní jednotce vznikne jistá pohledávka za konkrétním subjektem, u které však není známa z nejrůznějších důvodů přesná výše.

Kdy nemusím být plátce DPH

Zjednodušeně: pokud se plátcem DPH povinně stát nemusíte — tedy pokud váš obrat za 12 po sobě jdoucích měsíců není vyšší než 2 miliony Kč — pak se typicky plátcem DPH stát nechcete. Administrativa pro plátce DPH je složitější a přináší řadu povinností.

Přechodná ustanovení stanoví, že plátcem DPH se nestanou osoby povinné k dani, které za období, které končí v měsíci listopad 2022 nebo prosinec 2022, přesáhnou obrat2 1 000 000 Kč, ale nepřesáhnou obrat 2 000 000 Kč.Daň z přidané hodnoty patří mezi tzv. nepřímé daně. Nelze u ní totiž předem určit, která konkrétní osoba daň zaplatí. Platbu DPH obsahuje cena každého nákupu a ve výsledku ji tak hradí každý zákazník.

Kdy se plati DPH z faktury : Kdy je povinná registrace k DPH Pokud váš obrat v posledních 12 měsících v součtu přesáhne částku 2 milionů korun, musíte se povinně stát plátcem DPH. Konkrétně se plátcem stáváte od 1. dne měsíce, který následuje po měsíci, kdy jste obrat překročili.