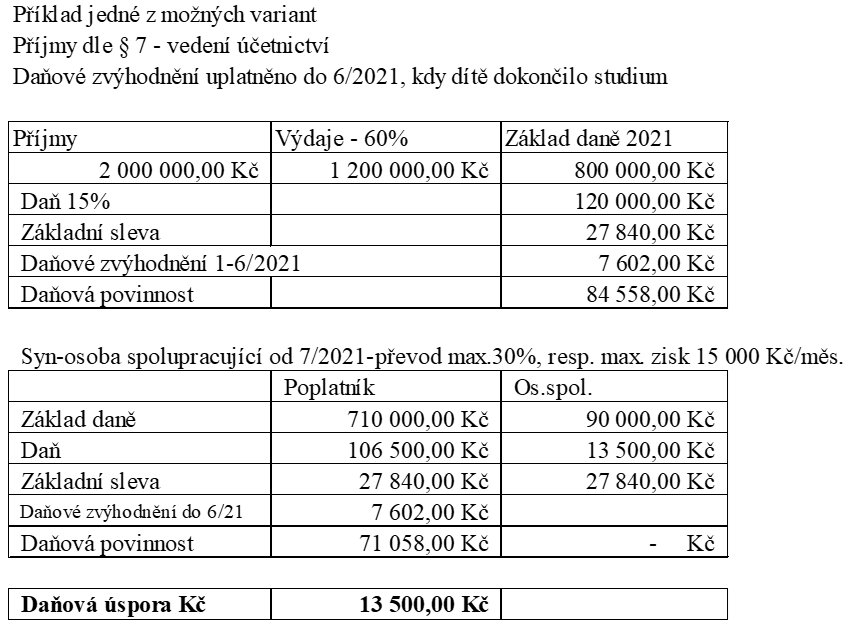

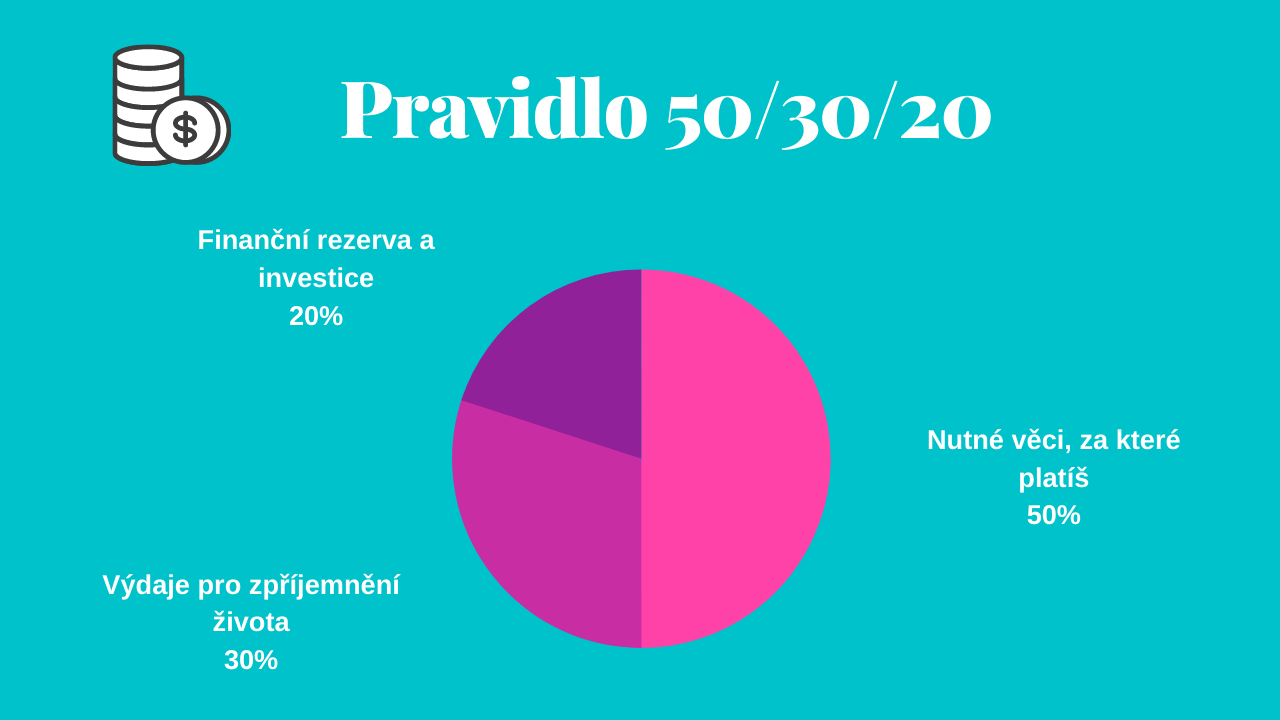

Radí, abyste si svůj čistý příjem rozdělili do tří hromádek či skupin. Polovina, tedy 50 procent, bude určena na základní výdaje, 20 procent na investování, tedy vlastně na úspory a zadní vrátka, a zbylých 30 procent na osobní potřeby.Pokud nevíte, jak začít, můžete vyzkoušet pravidlo 50/20/30. Tedy 50 procent příjmů vyčlenit na nezbytné životní výdaje, 20 procent je určeno pro finanční priority, jako je vytváření finanční rezervy, splácení dluhů, pojištění či spoření. Posledních 30 procent jde na náklady spojené se životním stylem a zábavou.Výdaje rozdělte podle pravidla 70-20-10.

70 % příjmů by mělo hradit výdaje (nájem, nákupy, …), dalších 20 % spořte a posledních 10 % nechte na osobní spotřebu. Pokud vám nezbývá na úspory, redukujte výdaje nebo zvyšte příjmy (např. brigádou, pronájmem, investováním).

Jak vyjít s minimem peněz : Jak vyjít s minimem peněz

- Udělejte si přehled příjmů a výdajů Jak ušetřit peníze

- Vytvořte si rozpočet.

- Ušetřete na energiích.

- Stanovte si cíle spoření.

- Vytvořte finanční rezervu.

- Rozplánujte si výdaje.

- Eliminujte zbytečné útraty.

- Využijte pomocníky v nouzi.

Co je pravidlo 50 30 20

Jako první jsou na řadě nezbytné výdaje typu nájem či jídlo, kterým patří 50 % z měsíčního rozpočtu. Následují výdaje pro radost – například na lístky do kina a večeře v restauraci si vyhraďte dalších 30 %. Zbývajících 20 % z rozpočtu se týká spoření. Ať už na důchod, nebo na vaše vysněné dlouhodobé cíle.

Kolik procent sporit z vyplaty : „10“ – 10 procent čisté mzdy, která Vám přijde na účet můžete utratit za co chcete, abyste si život užili. „20“ – 20 procent čisté mzdy je nutné spořit. Z toho půlku dlouhodobě (třeba na důchod) a půlku krátkodobě. Z krátkodobých úspor byste měli mít správně vytvořenou rezervu ve výši 3 až 6 měsíčních příjmů.

V průměru za jídlo utratí 7 169 korun měsíčně. Nejčastěji domácnosti utrácejí mezi 2 a 5 tisíci, více než čtvrtina lidí za měsíc projí sedm až deset tisíc korun. Bydlení je až druhá nejvyšší položka v rodinném rozpočtu. V průměru náklady na bydlení činí 5 167 korun za měsíc.

Z každého měsíčního příjmu byste měli být schopni odložit 25 procent. Z toho by 10 procent mělo směřovat do rezervy na stáří a 15 procent na všechno ostatní. Pro někoho může být odkládání čtvrtiny čistého příjmu nereálné. Pak se vraťte k bilanci a řekněte si, s jakou částkou alespoň začnete.

Kolik si spořit z výplaty

Dvacet procent uspořte a investujte

Dvacet procent by měla být vaše finanční rezerva – platí, že ideálně by to měly být zhruba tři měsíční platy. Pokud je budete mít v záloze, pak vás nepřekvapí rozbitá pračka, výpadek výplaty kvůli nemoci nebo jiné události.Pokud se prosperující firmě zvyšuje zisk 30% tempem, už za 2,4 roku se její zisk zdvojnásobí. Jelikož jde o matematický koncept, toto pravidlo se dá použít nejen na návratnost investice, ale na cokoliv co roste exponenciálně. Je možné ho aplikovat např. i na inflaci nebo růst HDP.Více než 70 % obyvatel Česka si pravidelně ze svého měsíčního příjmu tvoří finanční rezervu. Úložky se nejčastěji (u 32 % respondentů) pohybují řádově ve stovkách korun. Zhruba polovina (51 %) dotazovaných využívá k odkládání spořicí účet. Téměř pětina (19 %) je však každý měsíc na nule a žije od výplaty k výplatě.

Pokud lidé mají zhodnotit, za co ve volném čase nejvíce utrácejí, tak je to ze 49 % za cestování, z 38 % za gastronomii a 35 % za kulturu. V závěsu zůstávají péče o sebe (masáže, kadeřnictví, manikúra), sportovní aktivity a seberozvoj.

Kolik stojí jídlo pro jednoho : Ročně přitom zaplatí za jídlo v obchodech 35 100 korun na hlavu, 3800 korun pak padne za nealkoholické nápoje. Na dalších 15 200 Kč vyjdou útraty za stravování v restauracích či jídelnách. V součtu tak průměrný Čech utratí ročně za jídlo přes padesát tisíc korun.

Kolik mesicne Odkladate : Odborníci se shodují, že mít finanční rezervu ve výši minimálně 3 až 6 měsíčních platů je dnes nezbytností. Pokud ale peníze nemají ztrácet na hodnotě, je potřeba je investovat – nikoliv je držet na běžném účtu nebo konzervativních produktech, které budou z úspor akorát ukrajovat.

Jak nejlépe investovat 100 tisíc

Do čeho investovat 100 000 Kč v roce 2023 Nebojte si s penězi pohrát!

- Dluhopisy aneb zlatá střední cesta.

- Akcie.

- Podílové fondy.

- Zlato nad zlato

- Můj dům, můj vklad

- Kryptoměny pro toho, kdo má rád adrenalin.

- Termínovaný vklad – krok do bezpečí ( a do minusu)

- Běžný či spořicí účet je bezpečná klasika.

Páté zlaté pravidlo zní: „Ve střehovém postavení měj nohy vždy od sebe, zhruba na šířku ramen.V roce 2017 dosáhla průměrná mzda 29 504 Kč, v meziročním srovnání činil přírůstek 1 929 Kč (7,0 %). Spotřebitelské ceny se zvýšily za uvedené období o 2,5 %, reálně se mzda zvýšila o 4,4 %. Výše průměrné mzdy v České republice v roce 2022 dosáhla 40 353 Kč.

Jak nežít od výplaty k výplatě : 5 rad, jak přestat žít od výplaty k výplatě.

- Mějte o svých výdajích přehled. Máte představu, kolik měsíčně utratíte za dopravu, za jídlo a pití, za zábavu, za cigarety

- Hledejte úspory. Žádná úspora není malá.

- Omezte nákupy jídla.

- Odložte útraty, které nejsou nezbytné

- Plaťte to podstatné