Patří mezi ně:

- Reprezentace firmy – nejčastěji pohoštění, občerstvení či dary.

- Daň z příjmu, daň dědická a darovací

- Zdravotní a sociální pojištění podnikatele.

- Podíly na zisku, odměny pro členy statutárních orgánů

- Pořizování majetku.

- Nesmluvní penále, pokuty a úroky.

- Náklady na osobní spotřebu.

- Technické zhodnocení

Odčitatelné položky v roce 2023 a 2024

| Odčitatelná položka | Výše odčitatelné položky v roce 2023 | Výše odčitatelné položky v roce 2024 |

|---|---|---|

| Životní pojištění | max. 24 000 Kč | max. 48 000 Kč celkem s ostatními produkty spoření na stáří |

| Darování krve | 1 odběr – 3000 Kč2) | 1 odběr – 3000 Kč2) |

| Členské příspěvky zaplacené odborům | 3 000 Kč | 0 Kč |

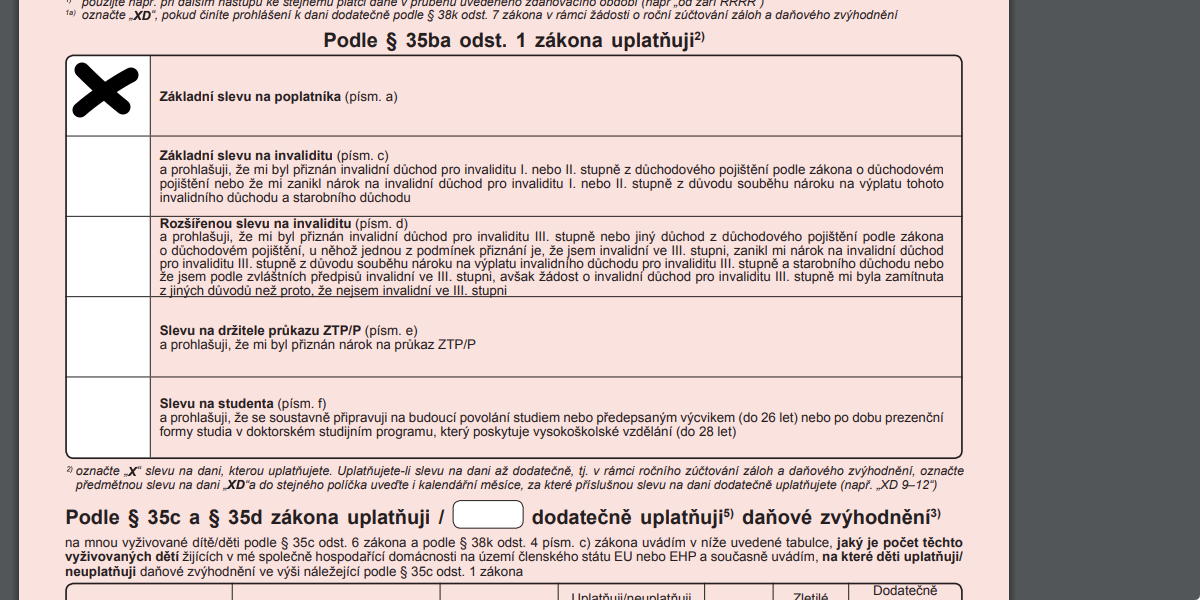

Kromě základní slevy na poplatníka lze v daňovém přiznání uplatnit další daňové slevy, jako jsou:

- sleva na manželku.

- sleva na invalidní důchod prvního, druhého a třetího stupně

- slevu na průkaz ZTP/P.

- slevu na studenta.

- slevu na EET.

- slevu formou školkovného.

Co lze odecist z dani 2024 : Beze změny jsou nezdanitelné položky: poskytnuté dary a darování krve nebo kostní dřeně, úroky z úvěrů na bydlení, penzijní připojištění a životní pojištění. Od 1. ledna 2024 je možné navíc odečítat z daňového základu také pojištění dlouhodobé péče a dlouhodobé investiční produkty.

Co si může zaměstnanec odečíst z dani

Zaměstnanec navíc může uplatnit řadu daňových slev a daňových zvýhodnění. Jde třeba o daňovou slevu na manžela/manželku, za invaliditu, na ZTP/P, studenta, nebo školkovné.

Jaká částka se nemusí danit : Co přesně jsou příležitostné příjmy a jaké jsou daňové povinnosti při překročení limitu vám prozradíme v následujícím textu na BusinessInfo.cz. Příležitostné příjmy do výše 50 tisíc korun ročně (do roku 2023 30 tisíc korun) nepodléhají zdanění. Připomínáme, že sem nepatří výdělky autorů.

Daňová sleva na poplatníka

Všichni poplatníci ji mohou uplatnit za celý rok i v případě, že všech 12 měsíců nepracovali. Podmínkou je existence zdanitelných příjmů alespoň po část roku.

Snížená sazba DPH 12% od 2024

Do snížené 12% sazby patří od roku 2024: ubytovací služby. stravovací služby kromě podávání nápojů (do 12 % sazby patří z podávání nápojů tyto nápoje: neochucená kohoutková voda, mléko, kysané mléčné výrobky, rostlinné alternativy mléka)

Co si zaměstnavatel nesmí dovolit

Zaměstnanec mimo jiné nesmí : požívat alkoholické nápoje a zneužívat jiné návykové látky na pracovišti a v pracovní době ani mimo pracoviště vstupovat pod jejich vlivem na pracoviště zaměstnavatele, kouřit na pracovištích a v jiných prostorách, kde jsou účinkům kouření vystaveni také nekuřáci.zaměstnavatel nesmí při výběru zaměstnanců vyžadovat informace týkající se národnosti, rasového nebo etnického původu, politických postojů, členství v odborových organizacích, náboženství, filozofického přesvědčení, sexuální orientace, není-li jejich vyžadování v souladu se zvláštním právním předpisem (§ 12 odst.Pokud máte pouze takzvaný „příležitostný příjem“ (nahodilý příjem z činnosti, na kterou nemáte živnostenské oprávnění) a tento příležitostný příjem nepřesáhne 50 000,- ročně, pak tyto příjmy nepodléhají dani z příjmů a neuvádějí se do daňového přiznání. V ostatních případech daňové přiznání podáváte.

Osvobozené jsou důchody, pokud jsou nižší než 36násobek minimální mzdy, a také sociální dávky nebo výsluhy či restituce majetku. Pokud máte příjmy z prodeje cenných papírů a akcií do 100 000 Kč za daný rok, nebo pokud jste cenné papíry vlastnili déle než 3 roky, jsou tyto příjmy také osvobozené od daně.

Kolik dostanu na daních : Kolik je daň z příjmů V České republice činí základní daňová sazba daně z příjmů fyzických osob 15 %, pro část příjmů nad 48násobek průměrné hrubé mzdy se uplatňuje zvýšená 23% sazba. Daň z příjmů právnických osob je 19 %.

Kdy se plati daň 23% : Zaměstnancům se daň počítá pouze z hrubé mzdy ve výši 15 procent, letos při příjmu nad 161 296 korun měsíčně platí 23 % z částky nad tuto hranicí.

Co patří do 10% sazby DPH

S účinností od 1. května 2020 dochází k výraznému snížení daně z přidané hodnoty u celé řady zboží a služeb na 10 %. Nově jsou ve druhé snížené sazbě DPH zařazeny oblast stravování, některé řemeslné a odborné služby a také vodné a stočné. Dále se sjednotily sazby ve výši 10 % také u knih, e-knih a audioknih.

Při skončení pracovního poměru je zaměstnavatel povinen vydat vám potvrzení o zaměstnání (zápočtový list). Po ukončení zaměstnání byste také měli dostat evidenční list důchodového pojištění.V praxi se můžete setkat s otázkami diskriminačního charakteru. Nejvíce se zaměstnavatelé dotazují na rodinný stav, počet a věk dětí, náboženské vyznání, nebo zda kouříte. Na tyto otázky nemusíte reagovat, případně můžete zaměstnavatele upozornit na jejich nevhodnost a irelevantnost.

Co si nesmí zaměstnavatel dovolit : Zaměstnanec mimo jiné nesmí :

- požívat alkoholické nápoje a zneužívat jiné návykové látky na pracovišti a v pracovní době ani mimo pracoviště

- vstupovat pod jejich vlivem na pracoviště zaměstnavatele,

- kouřit na pracovištích a v jiných prostorách, kde jsou účinkům kouření vystaveni také nekuřáci.