Jaké daňové konsekvence má obchodování s cennými papíry Příjmy z prodeje cenných papírů, které nejsou zahrnuty do obchodního majetku, daní fyzické osoby (čeští daňoví rezidenti) dle zákona o dani z příjmů sazbou 15 %, resp. 23 %.Sazba daně z prodeje cenných papírů činí 15 % ze základu daně a dle § 10 zákona o daních z příjmů patří do tzv. ostatních příjmů. Odečitatelnou položkou ze základu daně mohou být například pořizovací cena cenného papíru nebo poplatky.V případě, že si zisky ponecháte v Investown peněžence, neměly by podléhat zdanění. Příjmem se rozumí veškeré výnosy vydělané na platformě Investown.cz ponížené o případný poplatek za předčasné ukončení smlouvy, který činí 0,9%. Dani tedy podléhá pouze váš reálný zisk.

Jak prevest peníze z Portu na účet : Pro úspěšný výběr stačí přejít na stránku Peněženka a transakce a kliknout na „Převést / vybrat“, zvolit Portu investici, ze které budete peníze čerpat a určit částku, kterou chcete vybrat.

Kdy se nemusi danit investice

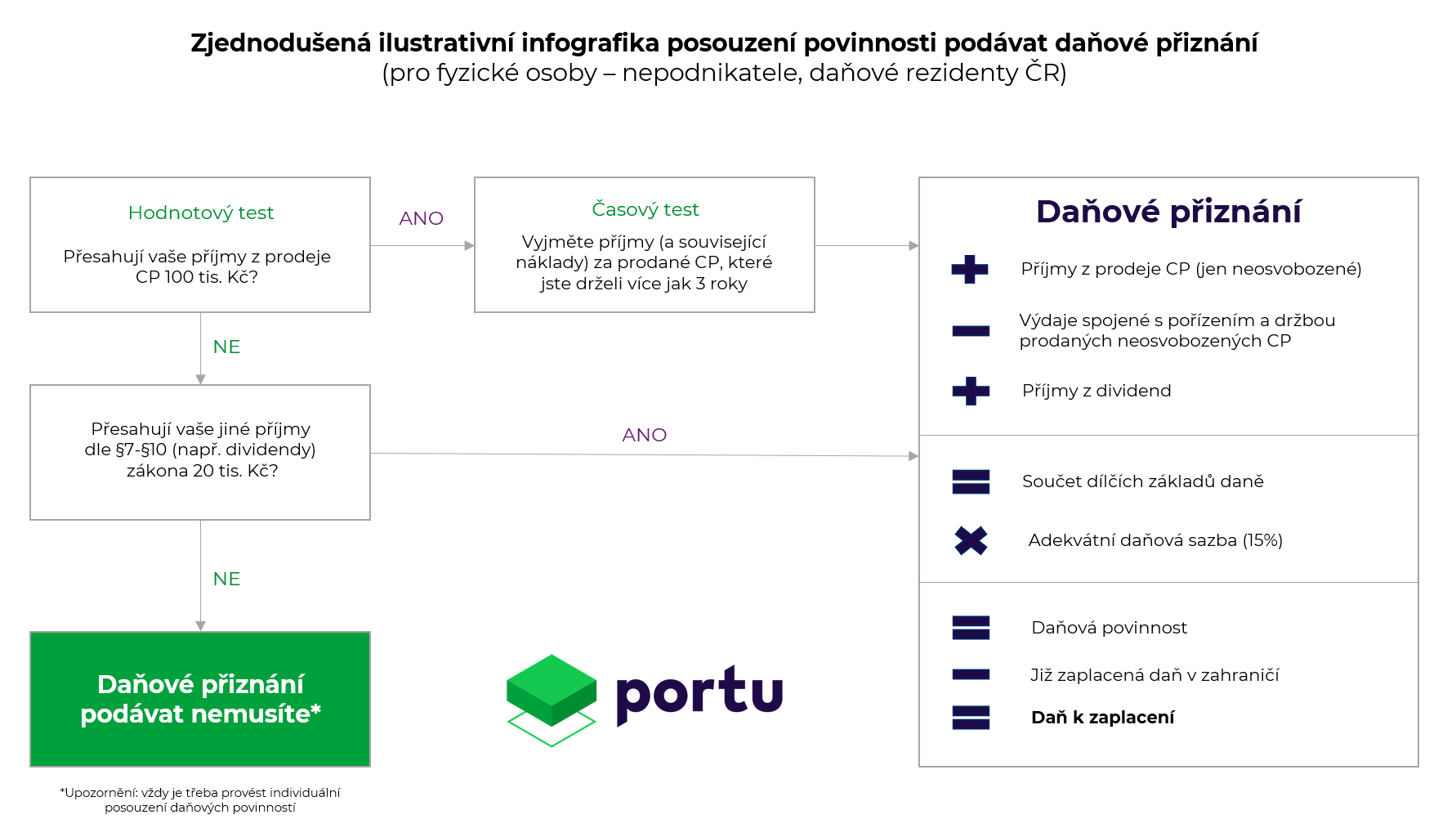

Teprve když fondy prodáte, budete mít takzvaný příjem z prodeje cenných papírů. Ten podle zákona musíte normálně zdanit, ale naštěstí tu jsou dvě dobré zprávy. Když investice odprodáte až po 3 letech nebo později, jsou od daně úplně osvobozené. Takže je nemusíte ani psát do daňového přiznání, ani z nich nic platit.

Kdy nemusím danit investice : Osvobozeny jsou příjmy z prodeje cenných papírů, jejichž úhrn u vás nepřesáhne ve zdaňovacím období částku 100 000 Kč, nebo pokud je doba mezi nabytím (nákupem) a prodejem cenného papíru delší než 3 roky.

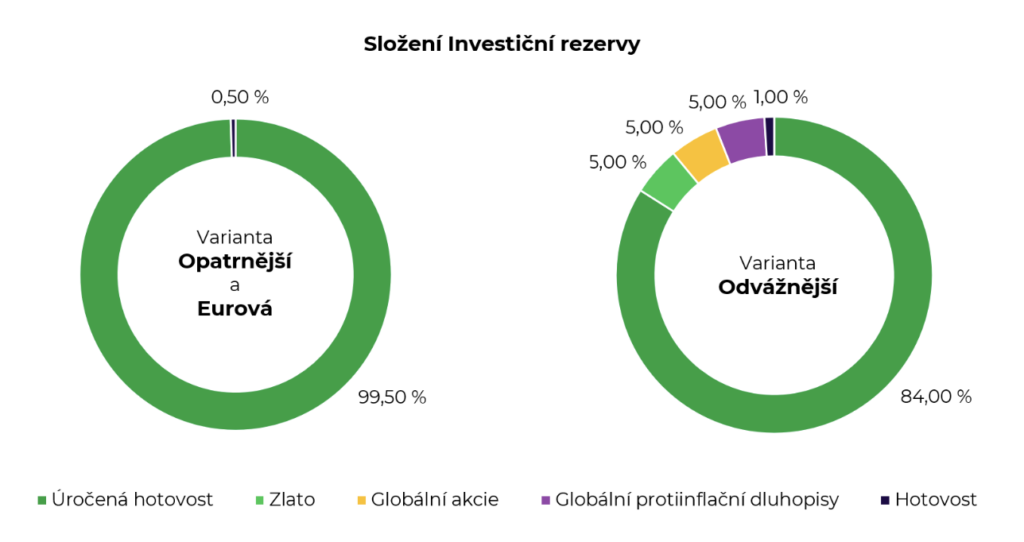

Jak daním výnosy z Investiční rezervy Úroky za úročenou hotovost jsou připisovány v hrubé výši a dle Zákona o daních z příjmů se jakožto příjmy spadající pod § 8 daní standardně sazbou 15 % (resp. 23 %).

Sazba je v případě fyzických osob nastavena na 15 %, nicméně movitější investoři mohou část svých příjmů danit i 23% sazbou, která se aplikuje na část základu daně přesahující 48násobek průměrné mzdy, což pro zdaňovací období 2022 činí 1 867 728 Kč.

Kdy platit daně z investic

Základní lhůta pro podání daňového přiznání za uplynulé zdaňovací období, kterým je kalendářní rok, je tedy do 1. 4. následujícího kalendářního roku. Podáte-li daňové přiznání elektronicky, je lhůta pro podání přiznání 4 měsíce po uplynutí zdaňovacího období.Daňové přiznání poplatníci podávají několika způsoby. Osobně na příslušném finančním úřadě, poštou, nebo elektronicky. Osobně odevzdáváte vyplněný formulář na místně příslušném finančním úřadě, pod který spadá adresa vašeho trvalého bydliště. Přiznání předáte na podatelně úřednici.Jak si mohu peníze z Investiční rezervy vybrat Pokyn k výběru peněz z vaší Investiční rezervy můžete zadat na stránce Převody. Při nejbližším Obchodním dni Portu dojde k prodeji vašich investičních nástrojů. Peníze budete mít na svém bankovním účtu v řádu 5 až 10 pracovních dní.

Tím, že nemáme žádné vstupní ani výstupní poplatky, můžete své peníze kdykoliv vybrat nebo přidat další do již existující investice.

Jak se dani dividendy ze zahraničí : 586/1992 Sb., o daních z příjmů. Konkrétně se jedná o paragraf § 8. Příjem a tedy i dividendy se obvykle daní sazbou 15 %. Pokud však váš základ daně převyšoval v letech 2021 – 2023 48násobek průměrné mzdy, pak základ daně, který přesáhl danou hranici, byl zdaněn 23% sazbou.

Jak se dani investiční fondy : Platná právní úprava: Všechny investiční fondy podle dnes účinné právní úpravy podléhají dani z příjmů ve výši 5 %, zatímco běžní poplatníci daně z příjmů právnických osob mají daňovou sazbu 19 %.

Kdy se neplatí daň z investic

Osvobozeny jsou příjmy z prodeje cenných papírů, jejichž úhrn u vás nepřesáhne ve zdaňovacím období částku 100 000 Kč, nebo pokud je doba mezi nabytím (nákupem) a prodejem cenného papíru delší než 3 roky.

Dividenda (podíl ze zisku, který vyplácí některé společnosti) je vždy zdaněna 15% srážkovou daní. Tu vám strhne společnost, u níž máte cenné papíry uložené. Počítat musíte s tím, že se na ně nedají uplatit žádné výdaje. Pokud jde o společnost se sídlem v ČR, dividendu v daňovém přiznání nemusíte uvádět.V případě zdaňovacího období, kterým je kalendářní rok, je tato lhůta do 1. 5. následujícího kalendářního roku. Jestliže za vás podává daňové přiznání k dani z příjmů fyzických osob daňový poradce nebo advokát, platí lhůta 6 měsíců po uplynutí zdaňovacího období.

Jak se dani Fondee : Z připsaného úroku se strhává 15% daň z příjmu. Státní podpora dani nepodléhá. Nezapomeňte si prostudovat i podmínky konkrétních spořitelen, protože se liší například ve výši úroku, poplatcích za vedení, nabízených bonusech a podobně.