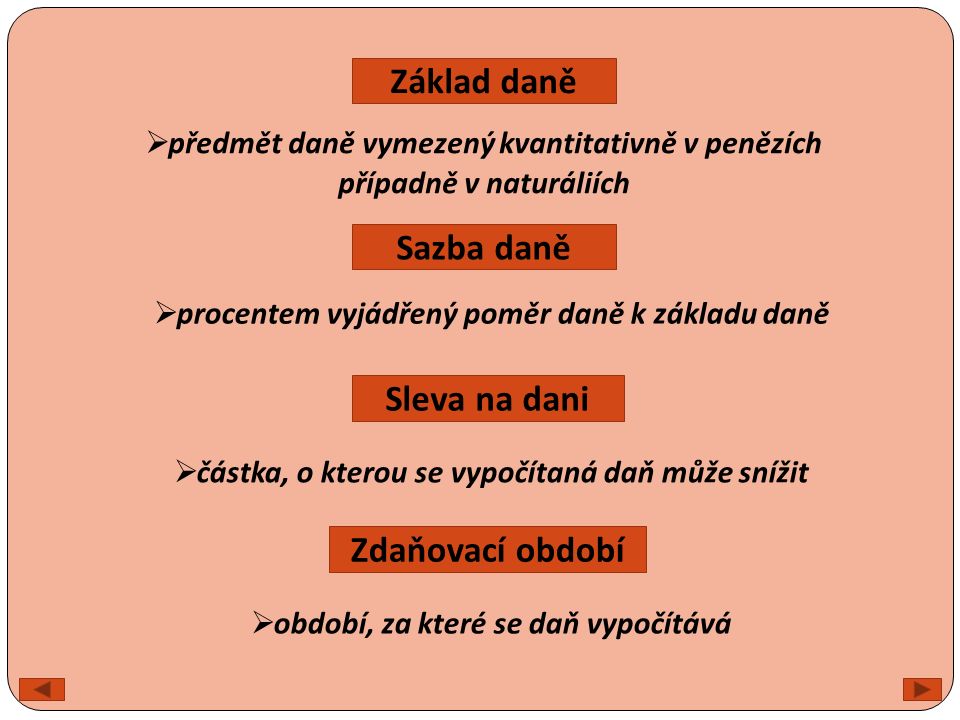

Zdaňovací období je časový úsek, za který je vyměřována daňová povinnost (nutnost odvodu daní) a je finančnímu úřadu vystavováno daňové přiznání. Jeho délka je obvykle určena v zákoně, jenž danou daň stanovuje.Jaké je zdaňovací období a kdy je splatnost DPH Základní zdaňovací období u DPH je kalendářní měsíc. Při splnění zákonem stanovených předpokladů však může být zdaňovací období jiné než kalendářní měsíc, a to kalendářní čtvrtletí.Jaké jsou tedy hranice příjmů, kdy nemusím podávat přiznání Pokud mám své roční příjmy do 50 tis., nemusím podávat přiznání. Do příjmů se nepočítají osvobozené příjmy a příjmy zdaněné srážkovou daní (obvykle např. DPP do 10 tis.)

Jaké příjmy se musí zdanit : Podle § 38g ZDP: Daňové přiznání je povinen podat každý, jehož roční příjmy, které jsou předmětem daně z příjmů fyzických osob, přesáhly 50 000 Kč, pokud se nejedná o příjmy od daně osvobozené nebo o příjmy, z nichž je daň vybírána srážkou podle zvláštní sazby daně (§ 36 ZDP).

Kdy je konec zdaňovacího období

Zdaňovací období je konec roku – tedy 31. prosince 2023. Tři měsíce od konce kalendářního roku uplynou 31. března, nicméně v praxi si finanční úřady vykládají daňový řád tak, že poslední dnem lhůty pro podání daňového přiznání je den následující po uplynutí tří měsíců od konce zdaňovacího období – tedy 1.

Za jaké období se podává daňové přiznání : Dokdy podat daňové přiznání za rok 2023

Standardní termín pro podání papírového daňového přiznání k dani z příjmů za rok 2023 připadá na úterý 2. dubna 2024. OSVČ a firem se ale týká až pozdější termín. Živnostníci mají od roku 2023 automaticky zřízené datové schránky a daňové přiznání povinně podávají elektronicky.

Zdaňovací období je konec roku – tedy 31. prosince 2023. Tři měsíce od konce kalendářního roku uplynou 31. března, nicméně v praxi si finanční úřady vykládají daňový řád tak, že poslední dnem lhůty pro podání daňového přiznání je den následující po uplynutí tří měsíců od konce zdaňovacího období – tedy 1.

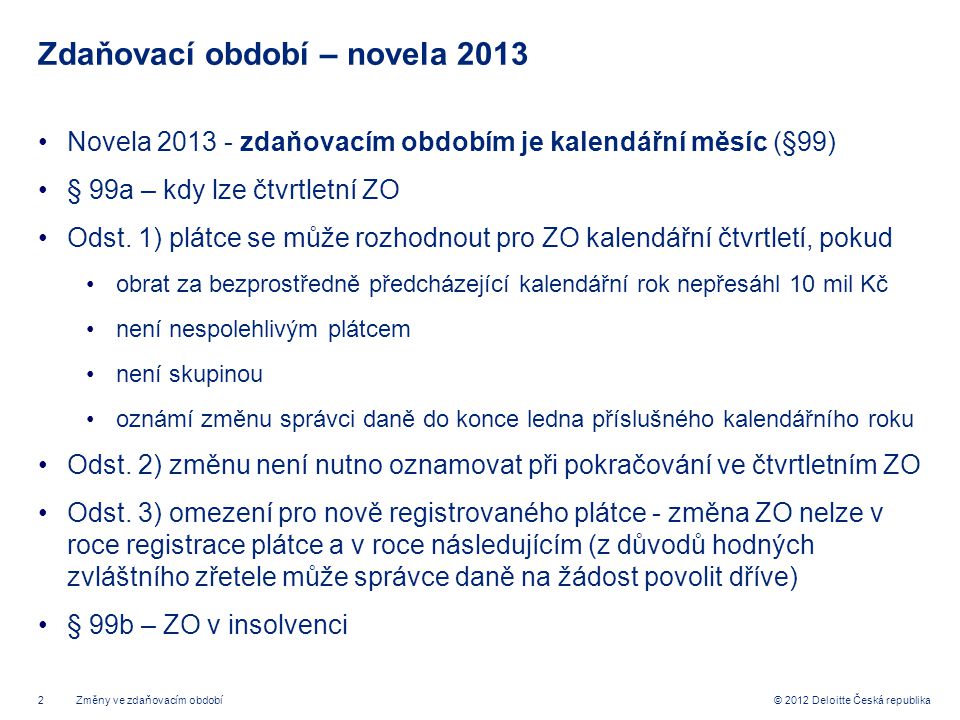

Stačilo, když v daňovém přiznání na prosinec 2021 do kolonky „Kód zdaňovacího období následujícího roku“ vyplnil kód Q. Pokud je ovšem váš obrat za kalendářní rok vyšší než 10 milionů korun, musíte nadále plnit své povinnosti jednou měsíčně (případně musíte přistoupit ke změně, byl-li jste plátcem čtvrtletním).

Co se stane když člověk nepodá daňové přiznání

pokutu za nepodání daňového přiznání – minimálně 500 Kč, pokud daňové přiznání nepodáte vůbec, pokutu za opožděné zaplacení daně – z repo sazby ČNB zvýšené o 14 % je vypočítáván úrok z prodlení za každý den, pokutu za nižší přiznání daně – v tomto ohledu na vás čeká platba ve výši 20 % z doměřené daně finančním úřadem.Pětidenní zpoždění je tolerováno a žádný postih vám tak nehrozí. Poté ale o výši vaší pokuty rozhoduje to, zda daňové přiznání odevzdáte pozdě, nebo vůbec a do schránky vám tak přistane upomínka od finančního úřadu. Za pozdní odevzdání čekejte pokutu, a to 0,05 % z vypočtené daně za každý den prodlení.Příležitostný příjem 2023 – limit 30 tisíc

Limit pro příležitostné příjmy za rok 2023 je 30 tisíc Kč za rok. Znamená to, že pokud součet našich příjmů z příležitostných činností (bez odečtení výdajů) nepřesáhne v kalendářním roce 30 tisíc Kč, nemusíme tyto příjmy danit ani uvádět v daňovém přiznání.

Nesmí být pravidelný a s živnostenským listem. Příležitostný příjem umožňuje formu přivýdělku, který nemusejí lidé danit, pokud výše odměny nepřesáhne částku 50 tisíc korun za rok (od roku 2024).

Jaké je teď zdaňovací období : U daní, které se vybírají v pravidelných časových intervalech, se vymezuje zdaňovací období. Základním zdaňovacím obdobím je 12 měsíců, u nás zpravidla kalendářní rok. Ten se používá u všech přímých daní, pokud se nejedná o daně bez zdaňovacího období.

Co si odecist z dani 2024 : Od 1. ledna 2024 je možné kromě penzijního a životního pojištění odečítat také pojištění dlouhodobé péče a dlouhodobé investiční produkty. Tyto položky se tedy uplatní až v roce 2025 (zpětně za rok 2024).

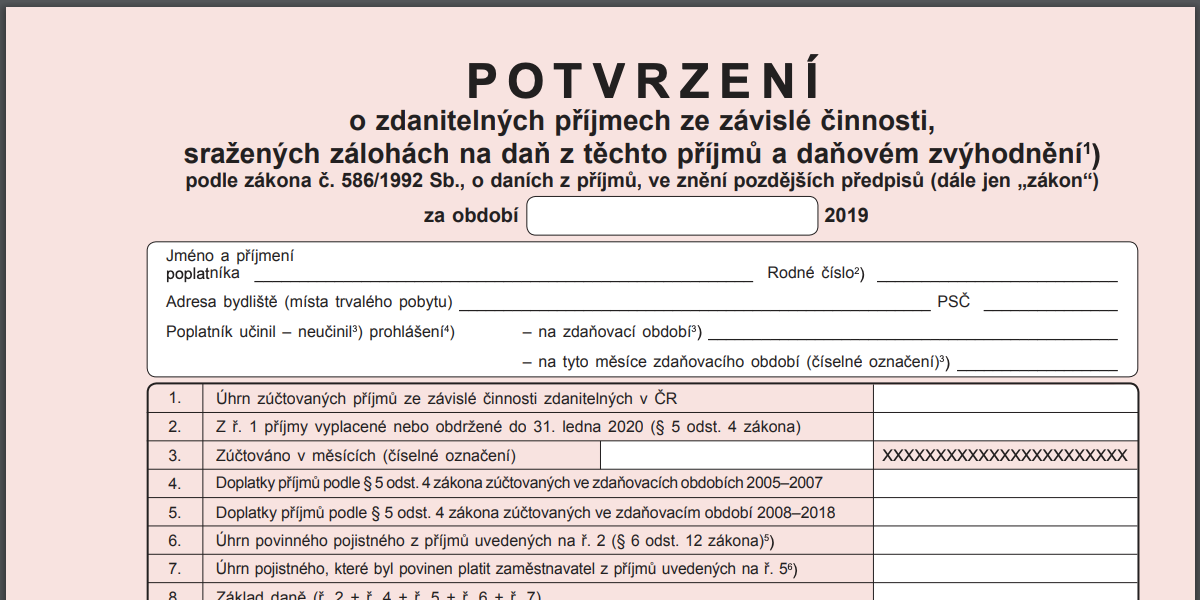

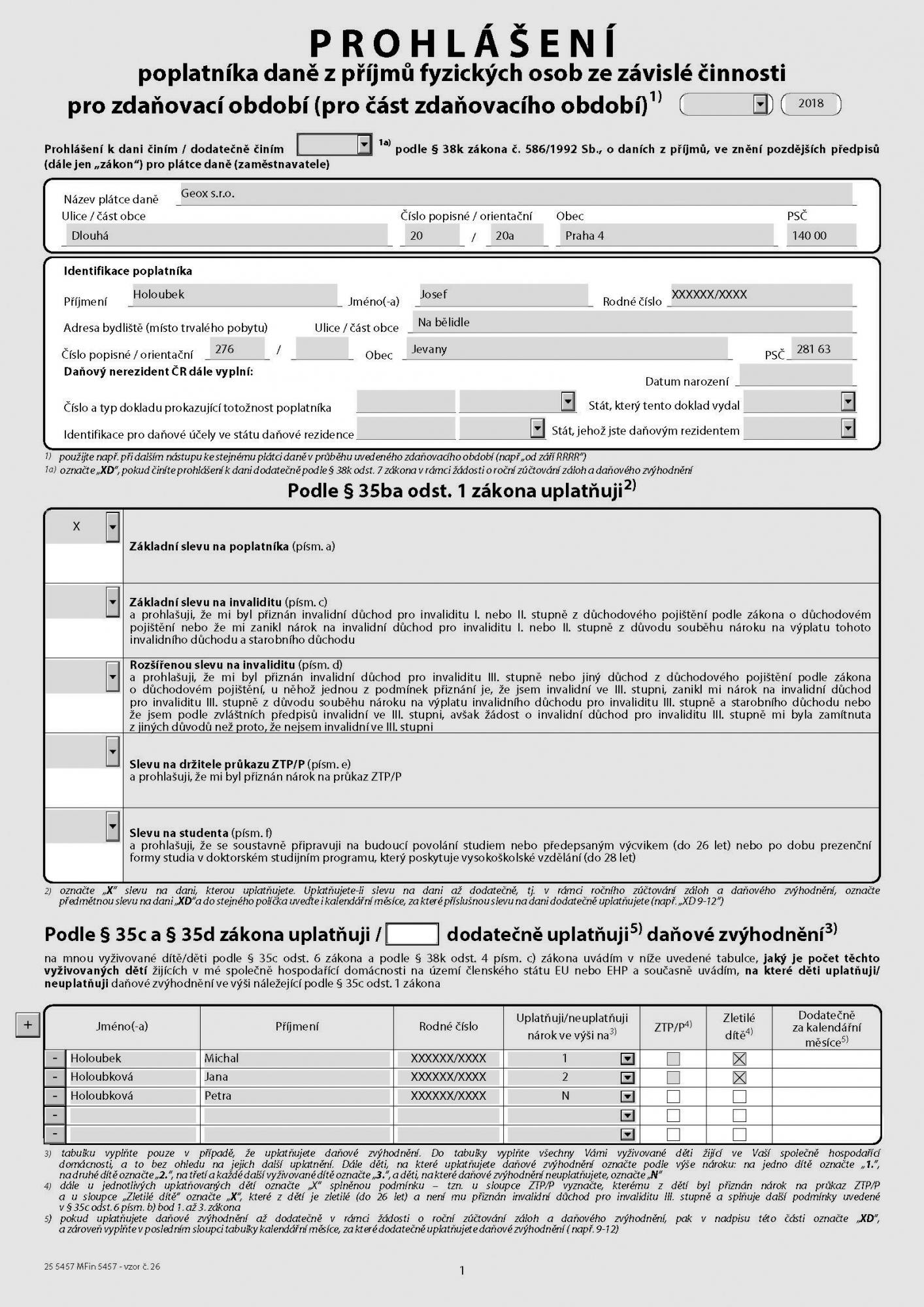

Co to je roční zúčtování daně

Podepište ho do poloviny února. Roční zúčtování daně je ekvivalentem daňového přiznání pro zaměstnance a také pro ty, kteří pracují na dohodu. Daňoví poplatníci ho musejí podepsat každoročně do poloviny února.

Základní lhůtapro podání daňového přiznání za uplynulé zdaňovací období, kterým je kalendářní rok, je tedy do 1. 4. následujícího kalendářního roku. Podáte-li daňové přiznání elektronicky, je lhůta pro podání přiznání 4 měsíce po uplynutí zdaňovacího období.Neplátce DPH –DPH vůbec neřešíte, vystavujete faktury bez DPH a nemáte nárok na odpočet. Plátce DPH – vystavují daňové doklady, musí odvádět DPH a mají také nárok na odpočet.

Kolik let zpětně kontroluje finanční úřad : Jaké jsou lhůty pro daňovou kontrolu

Daňová kontrola je zpravidla prováděna zpětně a může být zahájena po dobu, kdy je možné daň doměřit. Lhůta tedy činí zpravidla tři roky od konce lhůty pro podání přiznání, může ale být prodloužena některými úkony správce či poplatníka.