Patří mezi ně:

- Reprezentace firmy – nejčastěji pohoštění, občerstvení či dary.

- Daň z příjmu, daň dědická a darovací

- Zdravotní a sociální pojištění podnikatele.

- Podíly na zisku, odměny pro členy statutárních orgánů

- Pořizování majetku.

- Nesmluvní penále, pokuty a úroky.

- Náklady na osobní spotřebu.

- Technické zhodnocení

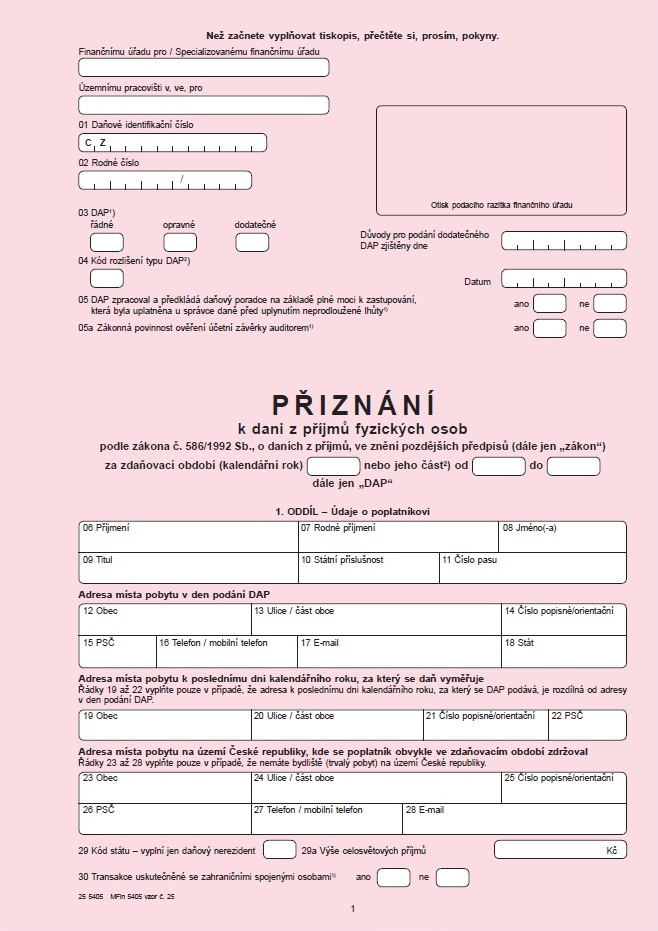

Ušetřit na daních můžete díky odčitatelným položkám. Patří mezi ně úroky z hypotéky nebo úvěru ze stavebního spoření, příspěvky na životní pojištění a penzijní připojištění, dary apod. Podle výše příspěvků, úroků nebo darů si snížíte základ daně. To se projeví v daňovém přiznání.Co jsou odčitatelné položky Odčitatelné či odpočitatelné položky jsou položky, které si můžete odečíst od základu daně. Tím si ho snížíte a tudíž platíte nižší daň. Odčitatelné položky si uplatňujete jednorázově při ročním zúčtování daně (zaměstnanci) nebo při podání daňového přiznání (podnikatelé).

Co vše si lze odečíst z dani : Máte nárok na různé daňové slevy, například základní slevu (30 0840 Kč), na invaliditu (2 500 Kč), a součet těchto slev je 33 340 Kč. I když je celková částka vašich slev vyšší než vaše vypočtená daňová povinnost, můžete využít slevy pouze do výše 20 000 Kč. Nemůžete tedy uplatnit všechny slevy a výsledná daň je nula.

Co si jako OSVČ můžu dát do nákladů

O některé výdaje (nebo náklady) si OSVČ může snížit základ daně – musí jít o daňově uznatelné výdaje. Patří mezi ně i tzv. zřizovací výdaje, které vznikly před založením podnikání, ale přímo s ním souvisí (např. náklady na založení firmy, správní poplatky, nájemné, poradenské služby a další).

Co si můžu odečíst z dani 2024 : Kompletní přehled nezdanitelných položek

| Druh odpočtu | Maximální odpočet ze základu daně |

|---|---|

| Úroky z hypotečního úvěru a úvěru ze stavebního spoření | 300 000 Kč |

| Penzijní připojištění | 24 000 Kč |

| Soukromé životní pojištění | 24 000 Kč |

| Dary | 30 % ze základu daně |

Od 1. ledna 2024 je možné kromě penzijního a životního pojištění odečítat také pojištění dlouhodobé péče a dlouhodobé investiční produkty. Tyto položky se tedy uplatní až v roce 2025 (zpětně za rok 2024).

Budoucí uplatnění minulé ztráty

O daňovou ztrátu bylo možno snížit základ daně během pěti nejbližších zdaňovacích období následujících po období vzniku ztráty.

Co si může dát Osvč do nákladů

O některé výdaje (nebo náklady) si OSVČ může snížit základ daně – musí jít o daňově uznatelné výdaje. Patří mezi ně i tzv. zřizovací výdaje, které vznikly před založením podnikání, ale přímo s ním souvisí (např. náklady na založení firmy, správní poplatky, nájemné, poradenské služby a další).Od 1. ledna 2024 je možné kromě penzijního a životního pojištění odečítat také pojištění dlouhodobé péče a dlouhodobé investiční produkty. Tyto položky se tedy uplatní až v roce 2025 (zpětně za rok 2024).Jak vypočítat zálohy daně z příjmu OSVČ a právnických osob Sazba daně z příjmu pro OSVČ a právnické osoby je stanovena na 15 % ze základu daně. Ten se v tomto případě vyjadřuje veškerými příjmy, které přesahují výdaje na jejich dosažení.

Pro úplnost připomínáme, že podnikatelé s živnostenským oprávněním nemusejí za všech okolností podávat přiznání k dani z příjmu. Pokud je roční příjem OSVČ pod 50 tisíc korun, daně přiznávat nemusí. Netýká se to ani zaměstnanců, kteří mají vedlejší příjmy (kromě zaměstnání) do 20 tisíc korun.

Co lze uplatnit v roční zúčtování daně : Jaké slevy lze v ročním zúčtování uplatnit V ročním zúčtování si zaměstnanec kromě slev uplatňovaných na měsíční bázi (tedy slevy na poplatníka, na invaliditu, slevu držitele průkazu ZTP/P a v zúčtování za rok 2023 naposledy i slevu na studenta) a kromě daňového zvýhodnění na děti, může uplatnit i další slevy.

Co bude spadat do 12 DPH : Daň z přidané hodnoty:

nulová sazba bude platit na knihy; do 12% sazby budou spadat např. ubytovací a stravovací služby, noviny a časopisy, potraviny nebo stavební práce u rodinných a bytových domů; 21% sazba bude naopak nově aplikována např.

Co vše můžu uplatnit v daňovém přiznání 2024

Kompletní přehled nezdanitelných položek

| Druh odpočtu | Maximální odpočet ze základu daně |

|---|---|

| Dary | 30 % ze základu daně |

| Odborové příspěvky (od roku 2024 bude zcela zrušeno) | 1,5 % zdanitelných příjmů nebo 3 000 Kč |

| Platby za zkoušky (od roku 2024 bude zcela zrušeno) | 10 000 Kč, pro ZTP 13 000 nebo 15 000 Kč |

Poplatníci daní z příjmů osob fyzických i právnických nově mohou – trvale, nejen ohledně krizového roku 2020 – uplatnit daňovou ztrátu ještě o dvě zdaňovací období déle, a to předcházející období vzniku ztráty.v případě ztráty za 2022 ji lze uplatnit za období 2020 a 2021. Výše uplatnitelné daňové ztráty je omezena maximální částkou 30 000 000 Kč (v souhrnu za obě předcházející období). Ztráta se zpětně uplatňuje prostřednictvím dodatečného daňového přiznání. Již uplatněná daň z minulého období představuje přeplatek.

Jak si dát auto do nákladů : Oblíbená forma, jak uplatnit náklady spojené s užíváním firemního vozu, je tzv. paušál. V případě, že auto používáte jen pro potřeby podnikání, můžete uplatnit výdaje až do 5 000 Kč za měsíc. Pokud jej používáte i pro soukromé účely, tak si musíte odečíst 20 %, tedy můžete uplatnit výdaje jen do výše 4 000 Kč za měsíc.